新冠疫情之后,作为新冠疫情的防控利器,新冠疫苗透支了整个疫苗行业近三年的关注和投资市场景气度。在“科兴神话”之后,疫苗公司其它任何非新冠业务,在动辄成百上千亿利润面前,显得似乎“微不足道”。

在过去的一年里,对于疫苗上市公司的股东来讲,并不是一个太平的年份,尤其是这些和新冠有关的疫苗公司。

从去年高点算下来,做重组蛋白疫苗的智飞生物最多跌去了60%;腺病毒载体疫苗的康希诺回调了80%;高灭活疫苗的康泰下跌了71%;炒了一年mRNA疫苗的两个公司,沃森腰斩了53%,复星最低跌了56%。

讽刺的是,这两个跌的少的都还是新冠疫苗到如今都还没有批的。在今年一波“股灾”之后,跟着整个指数的涨势,这几家疫苗公司股价终于得以慢慢回暖。

其实,反观几家疫苗公司过去的财报,2021年智飞收入306.5亿,恰好翻了一倍;康希诺收入43个亿,而去年同期不到2500万;康泰营收36.5亿,同比增长64%;就更不用提赚了大几百亿的科兴。

考虑到去年新冠疫苗对其它主营疫苗业务的挤兑效应,去年几大主流疫苗公司在新冠上赚的不可谓盆满钵满。但对于二级市场来讲,在“新冠不可持续”的预期之下,妥妥的成了“负资产”。

事实上,在“后新冠时代”里,这些曾经因为新冠疫苗赚足了人气和现金的疫苗公司脚步并没有放慢。比如智飞生物,实控人蒋仁生,把智飞的部分订单装进一家叫智翔金泰的“生物创新药”公司,手握12个在研产品的智翔金泰目前已经递交科创板IPO,并获得受理。

此外,2022年6月24日,嘉和生物和艾博宣布共同开发抗肿瘤用mRNA产品,也算是两家疫苗公司在新的领域里的一次合纵连横。

在借着新冠疫情完成一大波业绩爆发之后,这些疫苗公司也在尝试把触手伸到其他领域。而中国的疫苗行业在新冠疫情的这次催化之下,又发生了一些什么样的变化?

01、疫苗公司的日子都还好吗?

2022年4月中旬,世界卫生组织一则“HPV疫苗只打一针即可”的新闻传回国内,把智飞生物这家主业是代理HPV疫苗的公司推上了风口浪尖。

靠着渠道优势,智飞连续多年拿到了默沙东五款疫苗的中国代理权,其中最重磅的便是4价和9价HPV疫苗,不仅是默沙东的现金牛产品之一,也是智飞生物很长一段时间的核心品种,长期靠这款疫苗的利润支撑整个公司的经营。在遇到HPV市场的外部环境变化之后,自然是在资本市场差点吃了一个跌停。

2021年3月,智飞生物和中科院联合研发的重组新冠蛋白疫苗获批,便开始大规模贡献业绩,全年自营产品收入97个亿(往年同期12亿),贡献净利润87个亿,比代理业务(62.7亿)还要多,考虑到公司常规业务的研发费用,这笔钱足够支撑智飞折腾好几年了。

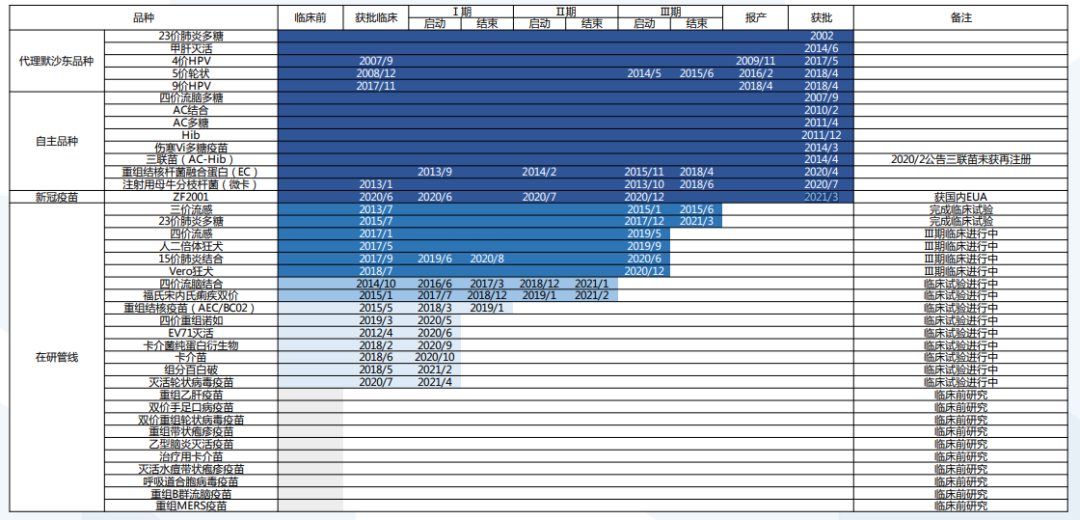

△智飞疫苗管线

来源:国泰君安

在去年全民接种新冠疫苗的大背景之下,疫苗的流通、生产以及研发业务或多或少都受到一定程度挤压,但智飞代理业务仍录得50%的增长。并且,其23价肺炎球菌多糖疫苗仍然在今年3月份获批上市。

药监局在时刻待命,企业也在努力。

而仔细研究智飞生物的年度报表,过去一年智飞的研发人员从414增长至566人,研发总支出从4.81亿增长至8.14亿。能在疫情中快速推出新冠疫苗的疫苗公司,它的前提还是一家有着一定技术平台积累和全套研发-生产-流通体系的完整的一个疫苗企业。

中国的二类疫苗行业发展并不算长,一方面是国内疫苗体系市场化运作最早也只能追溯到90年代之后,另一方面,因为疫苗管控严格,即使是me-too类产品,大部分疫苗的研发周期比药品要长的多得多。

除了一些紧急公卫事件之下,会有卫健委和药监一起推动着相关疫苗的快速落地,大部分常规类疫苗的研发周期,都超过10年以上。

这也决定了疫苗这个行业,是一个准入壁垒极高的行业之一。

但这一次新冠疫情,加速了一批小型“Vac-tech”型公司的落地,比如研究佐剂的瑞科生物;比如做三聚体的三叶草生物;比如研究mRNA递送系统的斯微和丽凡达;再比如,曾经一度刷新一级市场融资规模的艾博生物。

国内Biotech领域的合纵连横已然开启,不少公司License in/out的脚步甚至都不局限于本土领域了,但疫苗行业领域的横纵向并购,却还完全没开始。

全球四大疫苗公司在疫苗领域的扩张,基本都是靠着行业内部的整合:赛诺菲08年收购Acambis(天花)、09年收购Shantha(乙肝)、17年收购Protein Science(重组流感疫苗);辉瑞从惠氏买来了13价肺炎疫苗,又从巴斯德买来两款脑炎疫苗,而过去十几年里分别收购了DNA疫苗、佐剂、CMV等多项品种和技术;默沙东和GSK同样也有不少并购的身影。

这背后,一方面是国内的大型疫苗公司都还是刚刚从襁褓里走出来,还没有完全立住脚;另一方面是国内在疫苗这块的并购标的着实有限。

而新冠疫情,在这两点之上,均起到一定推动作用。

2019年“史上最严“疫苗管理法的诞生,开启了一波供给侧改革,而这一次新冠疫情,对留下来的疫苗玩家,给予了一次不小的推动。这一紧一放,便是头部玩家不断提升的过程,而任何一个行业的发展,都离不开行业集中度的提升。

02疫苗流通格局变化

和药品不一样的是,疫苗的采购和使用在各省/市疾控中心,也就是说,疫苗的流通基本都仰仗于中国的疾控体系。但在今年国家疾控局成立之前,这个体系在过去很长一段时间里,只能用一个字去形容,难。

2020年5月,国家发改委和卫健委联合发布了《公共卫生防控救治能力建设方案》,用以应对突如其来的新冠危机。《方案》强调要加大对公卫建设投入力度,甚至具体到了PCR实验室、ICU床位以及呼吸机的数量上,这种颗粒度是此前的疾控文件里很少提到的。

自国内的公卫体系开始建设起,每一次疫情后,“加大疾控投入”都会成为短时间的政策主阵地。但从2003年10月十六届中央委员会第三次全体会议上的“深化公共卫生体制改革”,到2009年中国深化医改中“促进基本公共卫生服务逐步均等化”,公卫建设一直都是雷声大雨点小。

在新冠疫情之前,对于公卫的投入上,整个财政表现出来的一直是种“三分钟热度”的心态。

拿过去几年财政投入举例,2014年国家在“公共卫生专项任务经费”项目拨款为5.29亿,彼时国内疾控在MERS防控上刚刚打了一场漂亮的胜仗,但对于公共卫生的投入却在逐年减少,到2019年这个数字已经降到了4.5亿,下降14.9%。

预算降低的背后是疾控人才的流失。

据疾控中心主任高福披露,从2010到2018年中国各级CDC人员总数减少 3.9%,而同期综合医院人员总数则增加64.3%。中国工程院院士王锐也曾解释到,“目前全科医学、公共卫生专业培养体系不利于吸引学生从事该专业学习及投身基层一线工作,毕业生更愿意选择去大城市三甲医院。”

直到这次新冠疫情。

2020年2月,钟南山院士曾在公开场合表示:此次疫情暴露的短板是疾控中心地位太低,疾控只能向上报告,但怎么决定是地方政府的事,疾控没有权力干预。

而随着这两年疫情对整个社会的教育,疾控的重视程度再一次被提上日程。今年5月,国家卫健委副主任王贺胜出任国家疾控局局长,疾控局正式挂牌成立。疾控局确定的背后是疾控这个体系地位的提升。

目前,新冠防控肯定是第一要义,但疫情有结束那天,对于这样一个国务院直属的机构,疫情之后,每年如何在各种病种上完成相应的防控任务,也会有一些新的KPI要求,而那时候,疫苗作为疾病预防的重要工具之一,重要性自然会再上一个台阶。

这两年,以山东潍坊给儿童提供国产13价肺炎疫苗、广东/四川绵阳提供免费2价HPV、上海/北京/江苏南通替老人免费接种23价肺炎球菌疫苗为代表的,部分地方政府开始把一些二类疫苗纳入免疫规划体系。疾控的地位提升之后,能做的事情也相应多了很多。

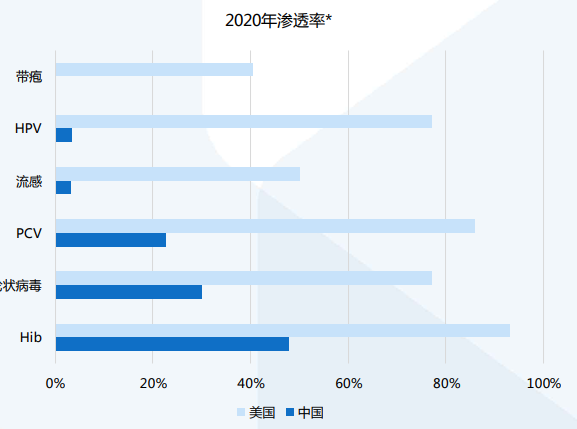

而另一边,无论是从品种类别(B群流脑、麻腮风水痘四联、六联),还是适应症的拓展(成人HPV、男性HPV、老年13价肺炎),中国的疫苗渗透率还有一个极大的空间。这背后,疾控和整个疫苗行业,都有很大的耕耘余地。

△中 美部分品种疫苗渗透率

来源:国泰君安

一个很现实的问题是,当前中国的疫苗大部分都是me-too产品,但以欧美为代表的海外市场,基本没有me-too品种。

一方面,这是因为海外的疫苗接种基本都是由政府牵头,省去了市场教育这个过程,极大压缩了产品生命周期,二来海外技术平台成熟,迭代迅速,先发者自有的生产壁垒让后来者很难撼动市场地位,因此也不存在在同一品种上弯道超车的现象。

而国内,无论是免疫规划的主导方还是行业本身的竞争业态,都反映了一个问题,国内的疫苗行业还有很长一段路要走。

03、中国疫苗行业下一个十年

2021年,在科兴去年193.75亿美元的营收里,其中有85亿美元是来自于中国大陆之外。也就是说,在过去一年里,仅仅是科兴一家公司,在制药工业领域的创汇便达到560亿人民币,这是很多以出海为最终导向的医药公司至少十年内都不敢想象的一件事。

除了科兴,在去年海外疫情爆发之时,以国药中生、康泰为代表的新冠疫苗公司,也都有将原液送出国门的动作。这背后是技术的成熟和中国疫苗工业体系的日渐完备。

中国的疫苗工业,在技术上长时间以来有两大瓶颈一直难以攻克,一个是以“基于抗原结构的蛋白设计”为代表的前端结构设计技术,另一个是以“mRNA递送系统”为代表的疫苗CMC工艺,这两块都是需要时间和经验的累积,而中国因为疫苗产业起步时间短,长时间以来一直存在短板。

而这次新冠疫情,既从技术上推动了以mRNA相关技术的平台能力建设,也从企业经营、国际地位等方面推动了疫苗行业的发展。但和国际四大疫苗巨头近90%的市场份额比,还远远不够。

70亿人的市场无论如何比13亿人的市场要大得多,中国的疫苗出海需要一定的历史积累,这次新冠给国内的几家疫苗公司提供的一个发展窗口期,只是一个开始。

本网页由机器采集生成,若侵权请及时联系删除。

原文链接:https://news.pedaily.cn/202206/494830.shtml