米内网数据显示,按终端平均零售价计算,2021年中国实体药店和网上药店(含药品和非药品)销售规模达7950亿元,同比增长10.9%。其中,实体药店占比超70%,网上药店首破2000亿。从实体药店各品类结构来看,2021年药品销售额占比为77%,较2020年上升3.7个百分点,疫情受控后市场快速恢复,叠加受医保政策、处方外流等影响,药品占比再次提升。近日,中国城市实体药店TOP20畅销品牌和TOP20畅销企业出炉,北京同仁堂的安宫牛黄丸、华润医药的阿胶和感冒灵颗粒以超20亿元的销售额占领了中成药前三品牌的宝座,青岛双鲸药业的维生素D滴剂首次登上化学药(含生物药)品牌榜榜首,同时也首次冲进超20亿元梯队;最畅销企业依然由华润医药夺魁,2021年其终端销售额为125.50亿元,正大制药、国药集团以双位数增速冲上了30亿元梯队。

7950亿零售药店市场:实体药店占比达71.9%,网上药店首破2000亿

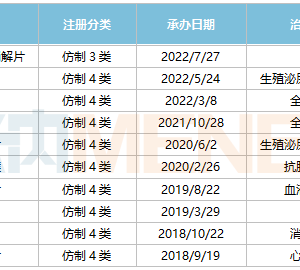

图1:2013-2021年中国实体药店和网上药店(含药品和非药品)销售情况

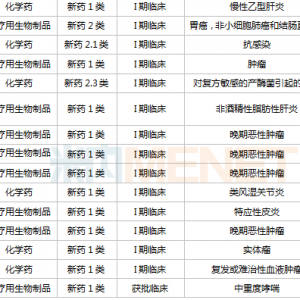

图2:2013-2021年中国实体药店和网上药店(含药品和非药品)销售额占比

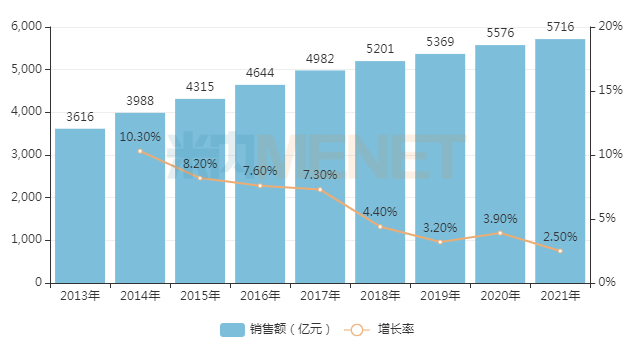

数据显示,2021年中国实体药店和网上药店(含药品和非药品)销售规模达7950亿元,同比增长10.9%,增速在2018年处于历史低位后逐步回稳上涨,近两年保持双位数增长。从零售药店类型来看,网上药店(含药品和非药品)销售额占比上涨至28.1%,发展迅猛;实体药店(含药品和非药品)销售规模占比呈持续下滑态势,2021年实体药店销售额占比跌至71.9%,较2020年下滑5.9个百分点。

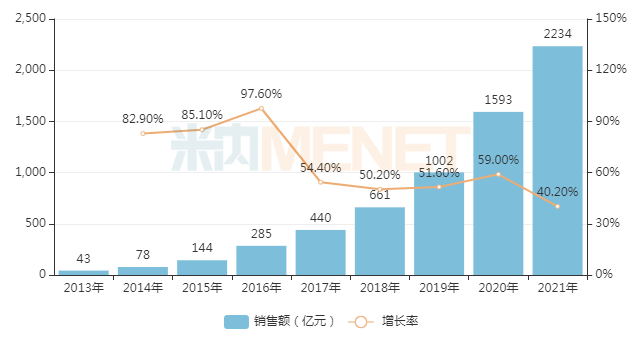

图3:2013-2021年中国网上药店(含药品和非药品)销售情况

图4:2013-2021中国实体药店(含药品和非药品)销售情况

2021年中国网上药店销售规模首破2000亿元,同比增长40.2%,增速较前几年有所放缓。一方面,受疫情影响患者的消费模式发生了转变,更愿意转为线上购买,此态势在2021年得到较好的保持;另一方面,随着线上处方药监管逐步放开,越来越多工业企业愿意加大在电商平台的推广,而平台也加大了促销活动力度,进一步推动网上药店的销售增长;而实体药店(含药品和非药品)2021年销售规模为5716亿元,同比增长2.5%,增速为近几年最低值。

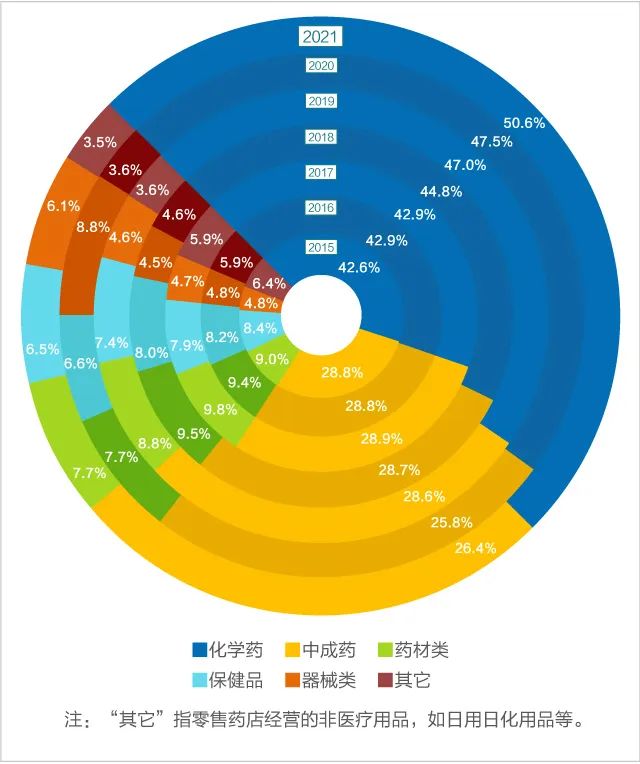

图5:2015-2021年中国实体药店(含药品和非药品)各品类结构变化

从中国实体药店(含药品和非药品)各品类结构来看,2021年药品销售额占比为77.0%,较2020年上涨3.7个百分点。疫情受控后,部分患者恢复到药店购买的常态,药品占比在2020年下滑后反弹,并为近九年最高值。

2021年化学药(含生物药)占比为50.6%,越来越多高价值肿瘤药特药通过DTP药房等院外渠道进行销售并持续火热,此外,优化生活类药物以及慢病用药等销售持续增长,进一步拉动了化学药(含生物药)占比的提升。中成药占比26.4%,比2020年有所回升。疫情受控后,医疗器械的热销浪潮退却(主要是口罩、体温计和消毒用品等防疫用品购买频次趋缓),器械类销售额占比同比下滑2.7百分点。药材类及保健品类销售额占比与2020年的水平相当。受医保定点药店不能报销非药品规定的限制,其它类的占比无明显增长,微降至3.5%。

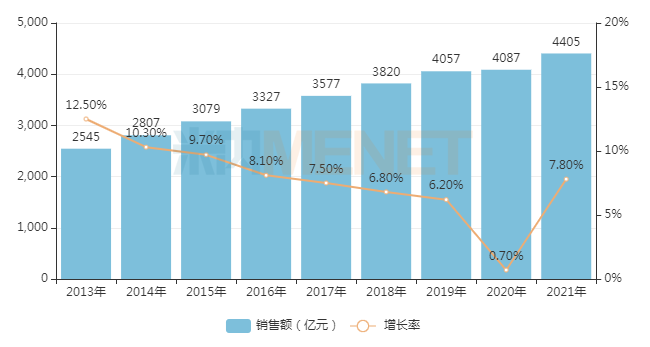

实体药店药品销售额稳步增长,规模已达4405亿

图6:2013-2021年中国实体药店药品销售情况

2021年中国实体药店药品销售规模为4405亿元,较2020年增长7.8%,摆脱疫情困境后,销售规模再上一个新台阶。

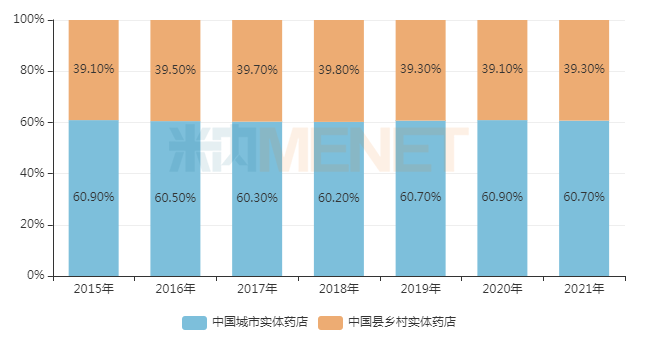

图7:2015-2021年中国城市实体药店与县乡村实体药店药品销售额占比

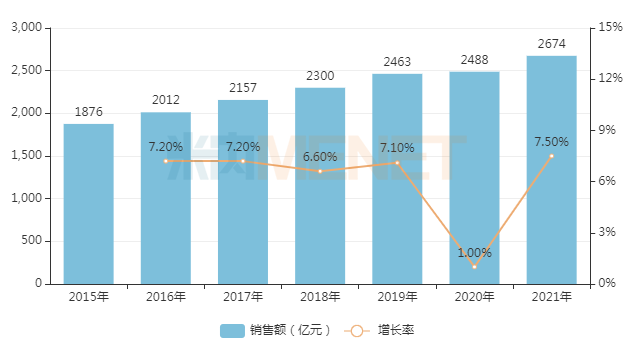

图8:2015-2021年中国城市实体药店(含地级及以上城市)药品销售情况

米内网推出的《中国城市实体药店化学药与中成药终端竞争格局》数据显示,2021年“中国城市实体药店”(指:地级及以上城市实体药店)药品规模占中国实体药店药品规模的60.7%;“中国县乡村实体药店”(指:非地级城市,也就是县乡村实体药店)药品规模占比达39.3%。

2021年“中国城市实体药店”药品规模为2674亿元,较2020年增长7.5%,“中国县乡村实体药店”药品规模为1731亿元,较2020年增长8.3%。随着销售渠道加快下沉,中国县乡村实体药店的增速略高于中国城市实体药店的增速。

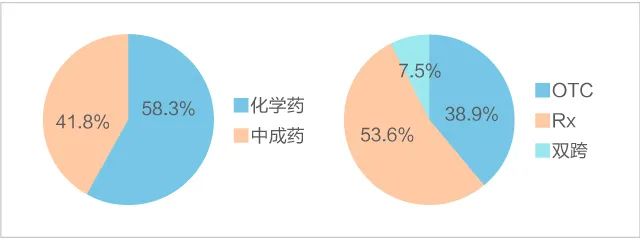

图9:2021年中国城市实体药店(含地级及以上城市)中西药以及OTC/Rx市场份额

2021年中国城市实体药店(含地级及以上城市)药品销售规模中,在抗肿瘤用药的持续拉动下,化学药(含生物药)占比较2020年上升1.2个百分点,达58.3%;此消彼长之下,中成药占比下滑至41%左右。从药品类型看,处方药占比持续走高,市场份额上升至53.6%,较2020年上升1.2个百分点,非处方药占38.9%,双跨占7.5%。

TOP20畅销品牌、TOP20畅销企业花落他们家

表1:2021年中国城市实体药店(含地级及以上城市)中成药最畅销品牌TOP20

2021年中国城市实体药店(含地级及以上城市)中成药TOP20品牌门槛升至6.14亿元,比2020年上升0.4亿元左右,前二十品牌合计销售额为228.5亿元。

超10亿品牌有9个,北京同仁堂的安宫牛黄丸登上榜首,最近五年的复合增长率高达20.78%;华润医药两大产品阿胶以及感冒灵颗粒保持在20亿元以上规模;广药集团的舒筋健腰丸2021年增速达双位数。此外,健民药业的龙牡壮骨颗粒是唯一上榜TOP20品牌的儿科用药,最近五年的复合增长率高达16.94%。

表2:2021年中国城市实体药店(含地级及以上城市)化学药(含生物药)最畅销品牌TOP20

2021年中国城市实体药店(含地级及以上城市)化学药(含生物药)TOP20品牌门槛在7.4亿元,比2020年上升0.2亿元左右,前二十品牌合计销售额接近240亿元。

超10亿品牌有10个,青岛双鲸药业的维生素D滴剂首次冲破20亿元关口,最近五年的复合增长率高达27.83%;华润医药的葡萄糖酸钙锌口服溶液2021年增速为23.44%,若保持此态势,有望成为2022年新的超20亿品牌。

默沙东的帕博利珠单抗注射液在2018年获批进口,随后在零售市场快速放量,2019年在中国城市实体药店终端的销售额在8.8亿元,2021年上涨至17.56亿元,目前已获批的适应症包括了黑色素瘤、非鳞状非小细胞肺癌、非小细胞肺癌、鳞状非小细胞肺癌、食管鳞状细胞癌、头颈部鳞状细胞癌、MSI-H/dMMR结直肠癌以及食管或胃食管结合部癌,默沙东积极在中国参与新适应症的临床和申报工作。

枸橼酸西地那非片是实体药店超20亿元大品种,主要竞争对手是辉瑞与广药集团。广药集团2016-2020年的销售额增速均高于辉瑞,并成功在2020年拿下51.34%的市场份额。2020年,迈蓝和辉瑞旗下的辉瑞普强成功合并成立晖致公司,加强了商业组织运营能力,“万艾可”2021年的销售额增速首次超过广药集团,把双方之间差距又拉近了。

表3:2021年中国城市实体药店(含地级及以上城市)最畅销企业TOP20(按集团)

备注:上述“厂家”以集团计,如“华润医药”含华润三九、华润东阿、华润双鹤、华润江中等下属企业。

2021年中国城市实体药店(含地级及以上城市)最畅销企业TOP20门槛为27.36亿元,比2020年上涨2.46亿元,前二十企业合计销售额超过959亿元。

榜首由华润医药继续蝉联,是2021年中国城市实体药店终端销售额唯一破百亿的企业(集团)。12家上榜的国内药企中,有10家在2021年呈正增长态势,正大制药以及国药集团2021年均跻身30亿元梯队,增长率高达18.53%、11.29%,而从最近五年的复合增长率来看,恒瑞依然有41.37%,创新药“一哥”仍处于丰收期。

8家跨国药企在2021年均呈正增长态势,诺华、默沙东、罗氏均有双位数增长。其中,诺华的司库奇尤单抗在2019年获批进口,最近两年的增速分别达135.99%、102.30%,2021年在中国城市实体药店终端已成长为3亿元级别的产品;罗氏的阿来替尼和帕妥珠单抗均在2018年获批进口,2021年在中国城市实体药店终端均已成长为4亿元级别的产品,而阿替利珠单抗在2020年获批进口,上市当年立即突破亿元关口,2021年涨至2.5亿元。

经历了前几年集采降价的阵痛,跨国药企逐渐改变对华策略,一方面通过战略重组推动老药、过专利期原研药的销售,另一方面则加快新药进口抢夺市场。通过对组织架构调整,由“以产品为中心”转变为“以患者为中心”,这与零售药店的运营模式高度匹配。跨国药企在做好下沉基层市场的准备后,有望更好地迎接“双通道”带来的新机遇。

来源:米内网数据库

注:米内网中国城市实体药店终端竞争格局数据库是覆盖全国297个地市及以上城市实体药店(不含县乡村实体药店),对全品类进行连续监测的放大版城市实体药店数据库。上述销售额以产品在终端的平均零售价计算。

本网页由机器采集生成,若侵权请及时联系删除。

原文链接:https://med.sina.com/article_detail_101_1_116985.html