◆ 北京成中国医药资本首选地,江浙沪包揽全国2021年医药交易事件半壁江山

◆ 创新药领域如火如荼,医疗设备和医疗器械耗材不断焕发生机

◆ 医疗器械耗材领域,湖北异军突起

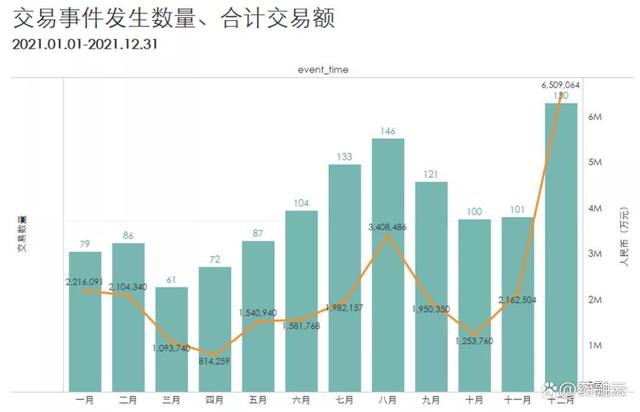

2021年,是#医药#圈资本活跃的一年。药融云投融资数据库显示,1-12月,国内医药行业共发生投融资事件1273起,总披露金额规模超2691亿元。仅在2021年下半年,国内医药投融资事件数量就已达到751起,总融资规模超1756亿元。

从月度投融资交易数量和规模看,8月和12月是医药企业“丰收”的季节。8月,mRNA疫苗创新企业艾博生物完成了总额超过7亿美元的C轮融资,刷新了中国药企IPO前单笔融资纪录;晶泰科技获4亿美元D轮融资;上海镁信健康完成超20亿元C轮融资……12月,百济神州(科创板IPO,募集资金超200亿元)、瑞格医药(战略融资,15亿美元)融资规模位居前列。

数据来源:药融云投融资数据库

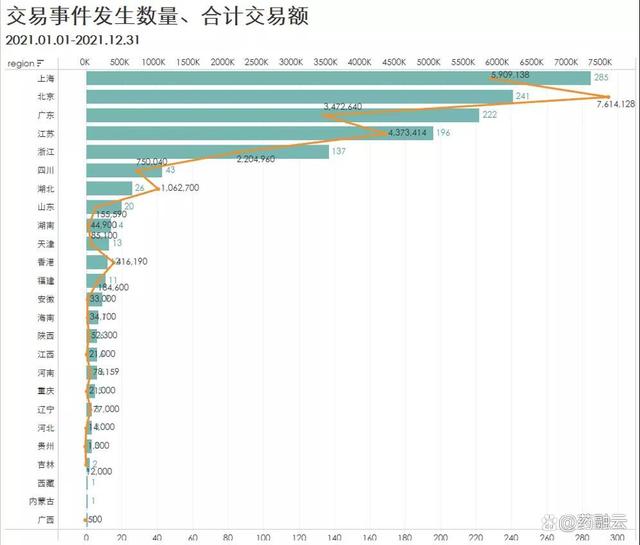

数据来源:药融云投融资数据库从地域情况来看,2021年中国医药投融资事件发生最为密集的5个区域依次是上海、北京、广东、江苏、浙江,第5位(浙江)和其他省份已经拉开极大差距。北京累计发生241起交易事件,不及上海(285起),其交易金额却高于上海,达到761.4亿。

江浙沪为医药领域的中坚力量,618起交易事件囊括了全国2021年医药投融资的半壁江山。

数据来源:药融云投融资数据库

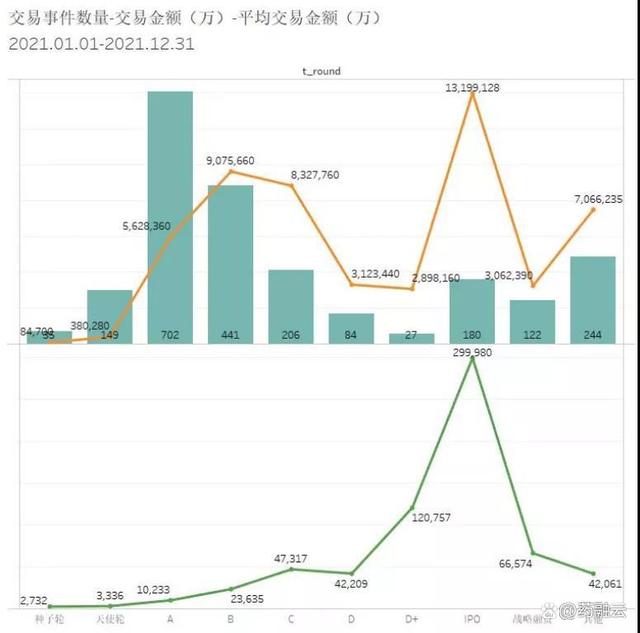

数据来源:药融云投融资数据库此外,从融资轮数来看,A轮数量最多,IPO前B轮交易规模最大,D+轮交易额小于D轮。推测高估值项目进行D+轮的较少。

数据来源:药融云投融资数据库

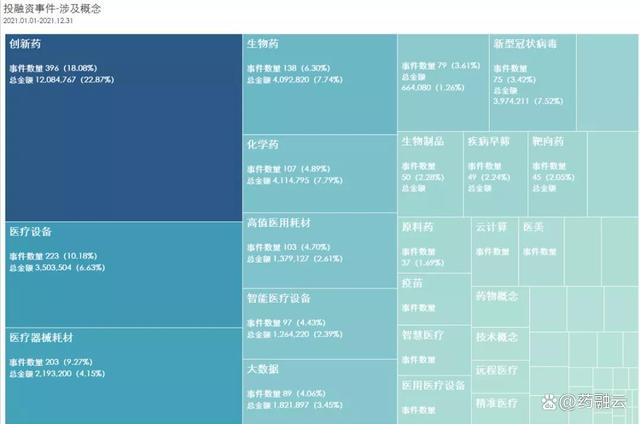

数据来源:药融云投融资数据库在具体的投资领域上,创新药、医疗设备和医疗器械耗材是资本于2021年投入最多的前三大领域,分别发生了396、223、203起交易事件案例,各自囊括了22.87%、6.63%、4.15%的交易金额。随后生物药、化学药、高值医用耗材、智能医疗设备、大数据等也是资本关注与投入较多的概念。

数据来源:药融云投融资数据库

数据来源:药融云投融资数据库创新药融资额高居榜首

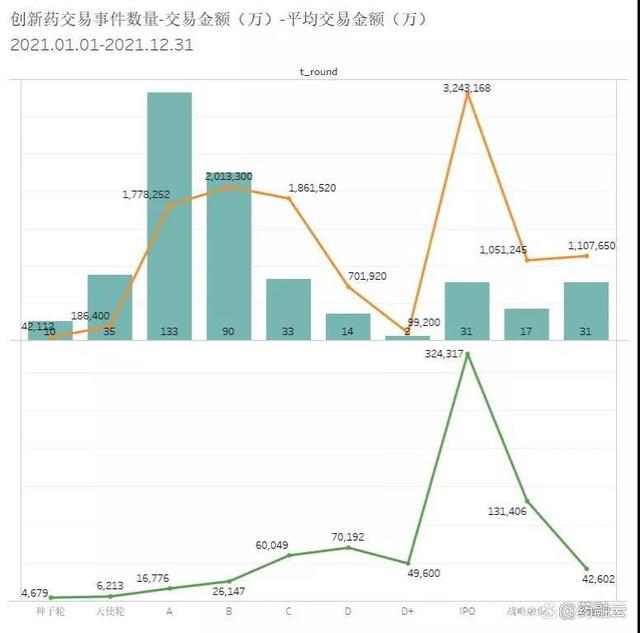

在创新药相关的396起投融资事件中,A、B轮次数量显著多于其它轮,平均交易金额差异不明显;创新药概念中A/B/C轮事件平均交易规模接近,D+轮整体交易金额均小于D轮。创新药平均交易额在主要统计轮次都高于其它概念。

由此推测:

-

B轮后或是创新药高风险时期

-

统计期内高估值项目进行C轮及之后轮次较少

数据来源:药融云投融资数据库

数据来源:药融云投融资数据库从交易地域来看,上海交易事件最多,北京交易规模、平均交易额最大;而在非TOP5地区,香港、湖北、辽宁平均交易额较大。

数据来源:药融云投融资数据库

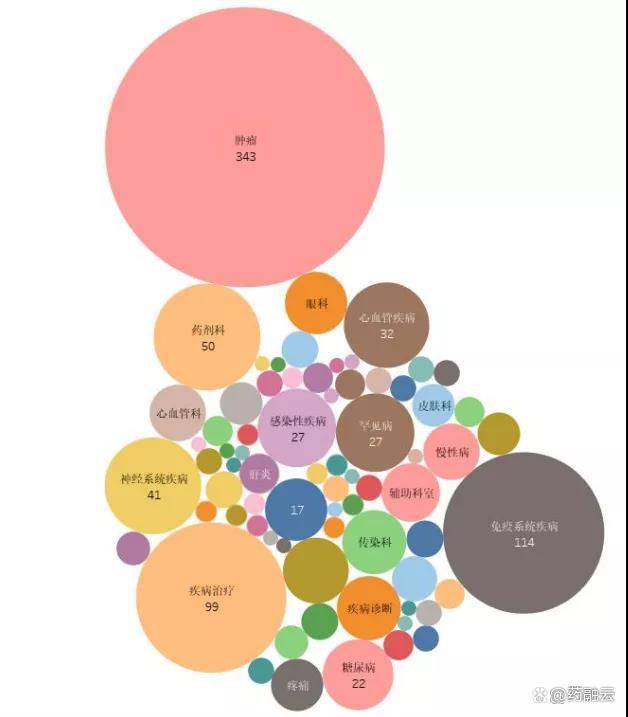

数据来源:药融云投融资数据库分析2021年医药投融资所涉及创新药的应用场景,发现绝大部分药物集中在肿瘤、免疫系统疾病和疾病治疗等方面。

数据来源:药融云投融资数据库

数据来源:药融云投融资数据库医疗设备领域受追捧,湖北异军突起

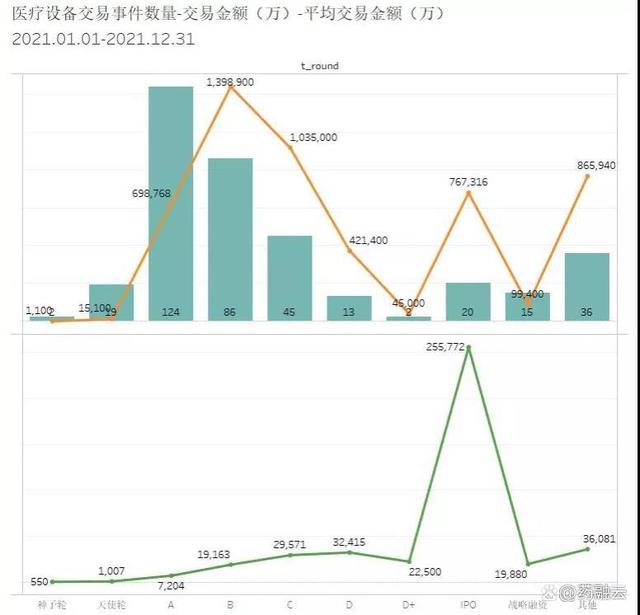

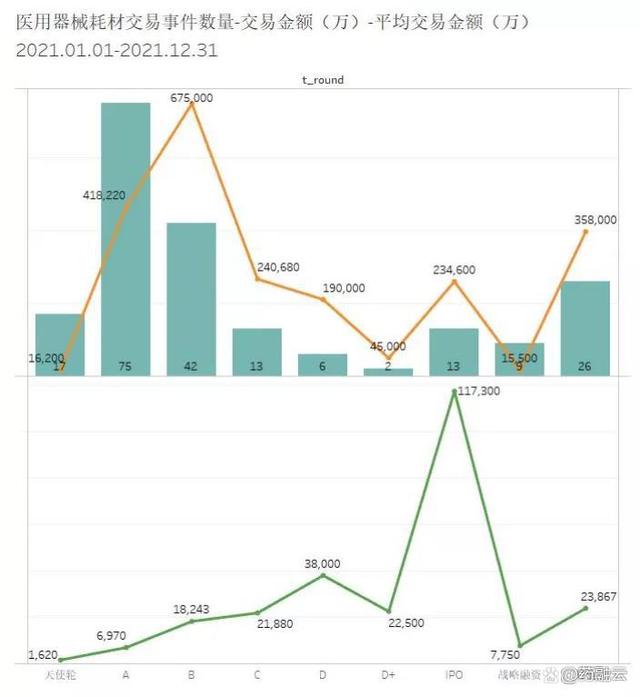

在医疗设备(包含家用、医用、智能医疗设备等概念)相关的交易事件中,A/B轮次数量显著多于其它轮;B轮交易总规模最大,2倍于A轮;战略投资交易金额均值与B轮接近。总体交易事件数量达223起,交易金额达350亿元。

数据来源:药融云投融资数据库

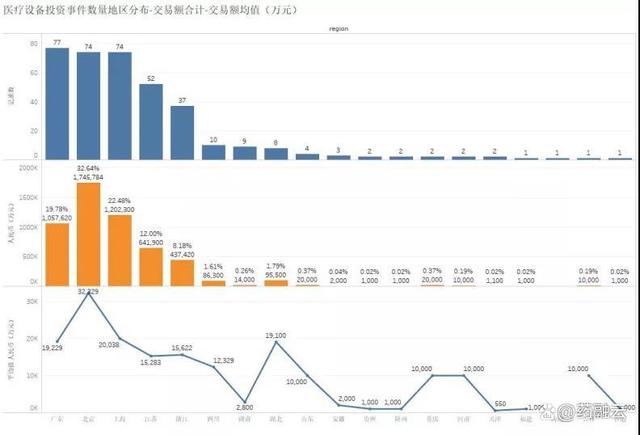

数据来源:药融云投融资数据库从地域分布来看,依然是广东、北京和江浙沪5座城市位居交易数量和金额的前五位。

值得注意的是,湖北省的交易额均值达1.9亿,位列第4,湖北在医疗器械耗材领域同样表现出色,交易额均值为1.8亿,排名第3。据湖北省药监局公示,2021年底湖北省医疗器械生产企业1071家,位列全国第七;生产企业数量增长33.9%,增速全国第一。湖北或将持续吸引更多资金关注。

数据来源:药融云投融资数据库

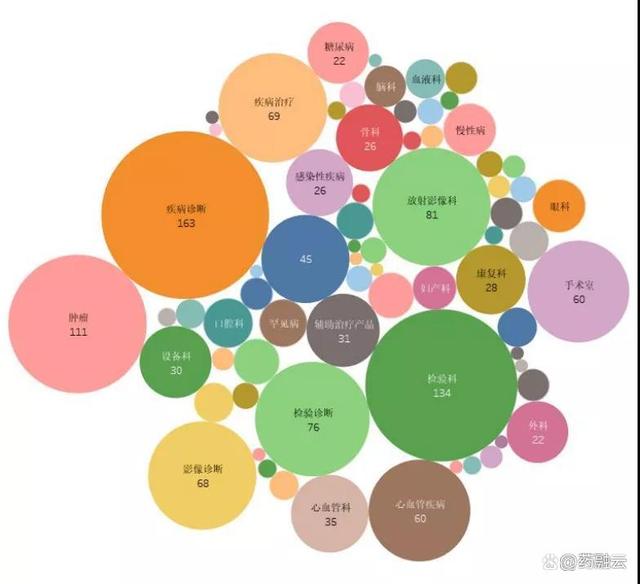

数据来源:药融云投融资数据库分析2021年医药投融资所涉及医疗设备的应用场景,发现绝大部分药物集中在检验科、疾病诊断和肿瘤等方面。

数据来源:药融云投融资数据库

数据来源:药融云投融资数据库医疗器械耗材

由于体外诊断等疫情相关板块业绩大幅上升,且器械带量采购落地、上市门槛降低,器械相对于创新药而言风险相对较小、确定性高,且国产替代空间较大等多种因素,国内器械与耗材不断走热,2021年共获融资超200次,交易金额近220亿元。其中,战略投资交易金额均值与A轮接近。

数据来源:药融云投融资数据库

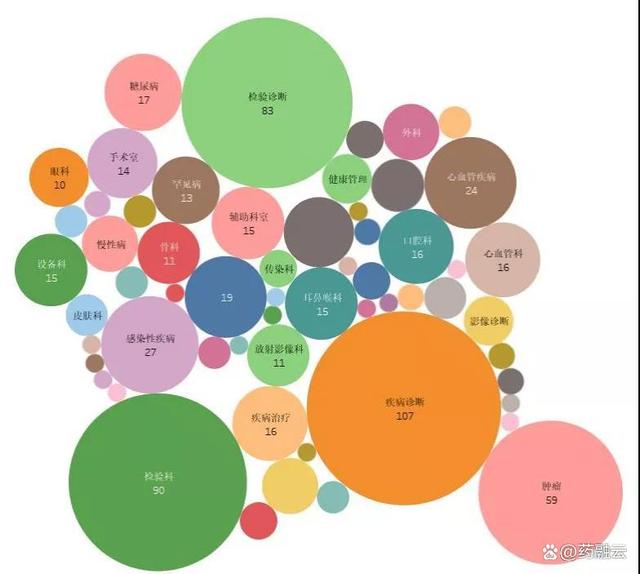

数据来源:药融云投融资数据库从融资数量来看,制造强省江苏以43起融资居全国各城市首位,其交易规模也最大。上海、广东、北京、浙江也跻身前五,与江苏共同揽下89%的交易金额,5座城市的融资数量合计166起。此外,交易额均值较高的地区为福建、上海和湖北。

数据来源:药融云投融资数据库

数据来源:药融云投融资数据库分析2021年医药投融资所涉及医疗器械耗材的应用场景,发现绝大部分药物集中在疾病诊断、检验科、检验诊断等方面。

数据来源:药融云投融资数据库

数据来源:药融云投融资数据库说明:统计时轮次做了简化,例如,Pre-A、A+计A依此类推;D轮到IPO期间轮次合并为D+轮;

非人民币交易使用转换系数:

美元:6.4 RMB/USD

欧元:7.5 RMB/EUR

港元:0.83 RMB/HKD

—END—

举报/反馈

原文链接:https://baijiahao.baidu.com/s?id=1724983159155615057&wfr=spider&for=pc